【目次】

1.確定申告前に「全員が」最初に確認すべき基本事項

- 1-1. 確定申告が必要かどうかの最終確認

- 1-2. 収入の計上漏れが起きやすいケース

- 1-3. 経費として認められるかの判断基準

2.起業初年度・個人事業主が特に注意すべきポイント

- 2-1. 控除漏れが多い代表例(青色申告・扶養・保険料)

- 2-2. インボイス制度・電子帳簿保存法の影響

- 2-3. 法人化した方が良いケース・しない方が良いケース

3.確定申告直前に税理士が必ずチェックする実務視点

- 3-1. 税務署から問い合わせが来やすい申告内容

- 3-2. 自分で申告して問題ない人・相談すべき人

- 3-3. 確定申告後まで見据えた資金繰りと次の一手

【本文】

- 確定申告前に「全員が」最初に確認すべき基本事項

1-1. 確定申告が必要かどうかの最終確認

確定申告の直前になると、「自分は本当に申告が必要なのか」という基本的な確認が後回しになりがちです。個人事業主の場合、事業所得がある時点で原則として確定申告が必要になりますが、給与所得がある方、副業収入がある方、年金受給者の方などは条件が複雑です。

特に起業初年度は、売上が少額であっても、開業届や青色申告承認申請書を提出している場合には、申告を前提とした帳簿管理が求められます。

実務では「売上が少ないから申告しなくてよいと思っていた」「経費の方が多いから不要だと思っていた」というご相談が毎年必ずあります。これは誤解です。赤字であっても申告することで、翌年以降に繰り越せる損失が生まれるケースもあります。

まずは、自分の収入区分と申告義務の有無を整理し、迷ったら 国税庁 の公式案内を基に確認することが重要です。

1-2. 収入の計上漏れが起きやすいケース

確定申告で最も多いミスの一つが「収入の計上漏れ」です。特に以下のようなケースでは注意が必要です。

現金売上がある業種、複数の入金口座を使っている場合、クラウドサービスやプラットフォーム経由の売上がある場合などは、通帳や管理画面を横断して確認しないと漏れが生じやすくなります。

起業初年度の方に多いのが、「入金=売上」と思い込んでしまうケースです。実際には、売上計上のタイミングと入金のタイミングは一致しないことも多く、未入金売上がある場合でも申告対象になります。

税務署からの問い合わせは、こうした基本的なズレをきっかけに発生することが少なくありません。

1-3. 経費として認められるかの判断基準

「これは経費になりますか?」という質問は、確定申告前に最も多く寄せられます。経費の判断基準はシンプルで、「事業との直接的な関連性があるかどうか」です。

ただし、プライベートと事業が混在しやすい支出(通信費、車両費、交際費など)は、案分や使用実態の説明が必要になります。

実務上は、「グレーだから計上しない」よりも、「説明できる形で計上する」方が結果的に安心につながるケースが多いです。帳簿・領収書・メモが揃っていれば、税務調査でも冷静に対応できます。

- 起業初年度・個人事業主が特に注意すべきポイント

2-1. 控除漏れが多い代表例(青色申告・扶養・保険料)

確定申告で「払い過ぎ」が起こる最大の原因は控除漏れです。

青色申告特別控除、社会保険料控除、生命保険料控除、扶養控除などは、要件を満たしていれば税額に大きく影響します。

特に起業初年度は、青色申告承認申請書の提出時期を逃してしまい、「本当は65万円控除が使えたのに10万円控除になっていた」というケースもあります。こうした点は、確定申告直前では取り返しがつかないため、事前確認が不可欠です。

2-2. インボイス制度・電子帳簿保存法の影響

近年の税制改正で無視できないのが、インボイス制度と電子帳簿保存法です。

売上先・仕入先の状況によっては、適格請求書の有無が取引条件に影響することもありますし、電子データで受領した請求書・領収書は、一定の要件を満たして保存しなければなりません。

確定申告の段階で「保存方法が間違っていた」と気づいても、遡って修正するのは困難です。日々の記帳とセットで考える必要があり、クラウド会計の活用が有効な場面も増えています。

2-3. 法人化した方が良いケース・しない方が良いケース

確定申告の時期になると、「そろそろ法人化した方がいいですか?」という相談も増えます。

判断基準は売上や利益の額だけでなく、今後の事業計画、資金繰り、社会保険の負担など多岐にわたります。

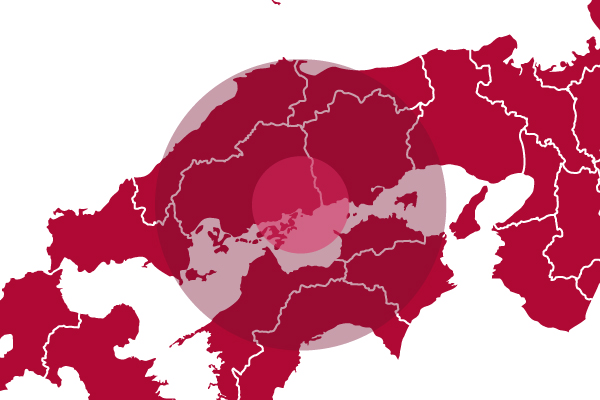

短期的な節税だけで判断すると、かえって手取りが減ることもあります。福山市・備後エリアでは、創業期から資金調達や融資を視野に入れた法人化相談が多く、早めの診断が結果的に「速い・安心・お得」につながります。

- 確定申告直前に税理士が必ずチェックする実務視点

3-1. 税務署から問い合わせが来やすい申告内容

税務署からの問い合わせは、必ずしも「悪質」だから来るわけではありません。

売上の急増・急減、利益率の大きな変動、同業他社と比べた数値の乖離など、数字の動きがきっかけになることが大半です。また、開業3~5年の業者にも問合せをしています。

申告書を提出する前に、「第三者が見て不自然に映らないか」という視点で確認することが重要です。これは、経験のある税理士が一目で気づくポイントでもあります。

3-2. 自分で申告して問題ない人・相談すべき人

すべての人が税理士に依頼しなければならないわけではありません。

売上構造がシンプルで、経費も限定的、将来の事業拡大を考えていない場合は、ご自身での申告でも問題ないケースがあります。

一方で、売上が伸び始めている方、融資を検討している方、法人化を視野に入れている方は、一度専門家に相談することで、申告後の選択肢が大きく広がります。特に 日本政策金融公庫 などの創業融資を考える場合、確定申告書の内容は非常に重要です。

3-3. 確定申告後まで見据えた資金繰りと次の一手

確定申告はゴールではなく、経営の通過点です。申告後に納税が発生する場合、その資金をどう確保するか、次年度の利益予測をどう立てるかが重要になります。

創業期から資金繰りまでフルサポートできる体制があると、経営者は本業に集中できます。

備後エリア有数の創業サポートとして、確定申告を「単なる作業」で終わらせず、次の成長につなげる視点を持つことが、長期的な安心につながります。